Forbesの記事は、こちら https://forbesjapan.com/articles/detail/52188

WHAT’S INSIDE

今回のマーケットアウトルックでは、中国と米国のEコマース市場の規模およびその推移について、主な市場要因、競争環境、小売イノベーター、そしてCoresight Researchが注目しているテーマなどを取り上げながら解説します。

EXECUTIVE SUMMARY

市場規模とビジネスチャンス

2022年、米国オンライン小売市場は9,931億ドル、中国オンライン小売市場は2兆1,000億ドルに達すると予測され、いずれも成長は鈍化していくと思われます。

Coresight Researchによる分析

・米国と中国のEコマース成長には、物流インフラへの投資増加や中国における政府による規制、両国のマクロ経済の不確実性など、いくつかの要因が影響することが予想されます。

・米国のオンライン小売市場ではAmazonが独占しており、当社の推定では2021年のオンライン小売総売上高の41.9%を占めました。一方、中国のオンライン小売市場では、AlibabaとJD.comの2大プレイヤーが牽引し、2021年の中国におけるオンライン市場全体の75%以上を占めています。

・イノベーションとオムニチャネルの増加、そしてソーシャルコマース、ライブストリーミング、バーチャルな没入体験の台頭は、消費者を取り込み、Eコマースの成長を強化する機会を小売企業へ提供しています。

・小売業のイノベーター、特にEコマース・ロジスティクスとオンライン食料品分野関連企業は、ショッピング体験を最適化し、経済的に困窮しつつある消費者のニーズに応えようとしています。

INTRODUCTION

特に米国で顕著だったパンデミックによるEコマースの加速的な成長は、ほぼ終わったようにみられます。それでも、Eコマースは依然として大きなビジネスチャンスであり、特に小売業の中心がEコマースプラットフォームである中国では、今後5年間でデジタル化の浸透が進むことが予想されます。

本レポートでは、中国と米国のEコマース市場の規模およびその推移について、主要な市場要因、競争環境、小売イノベーター、当社が注目しているテーマなどを中心に取り上げながら説明しています。

市場規模と機会

米国

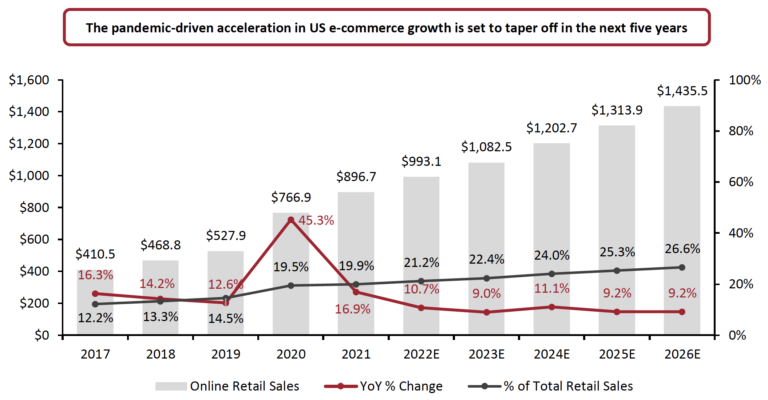

2021年の米国オンライン小売売上高は8967億ドルでした。これは、前年比16.9%増で、小売売上高全体の19.9%を占めました。そして、2022年のオンライン小売売上高は、図1に示すように、約10.7%増の9,931億ドルとなり、総売上高の21.2%を占めると予測しています。この成長は、消費者の店舗回帰を反映していますが、高インフレにより一部が相殺されるとみています。

図1. 米国オンライン小売売上高(外食除く)

(左軸:10億ドル、前年比/右軸:小売売上高全体に占める割合)

(図内の訳、コメント「パンデミックにより加速的な成長をみせた米国のEコマース市場は、今後5年間は減速する見込み」)

出典:米国国勢調査局/Coresight Research

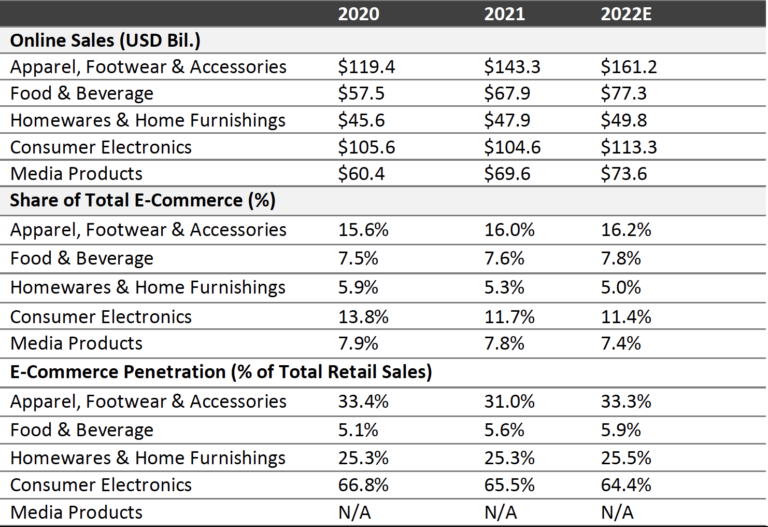

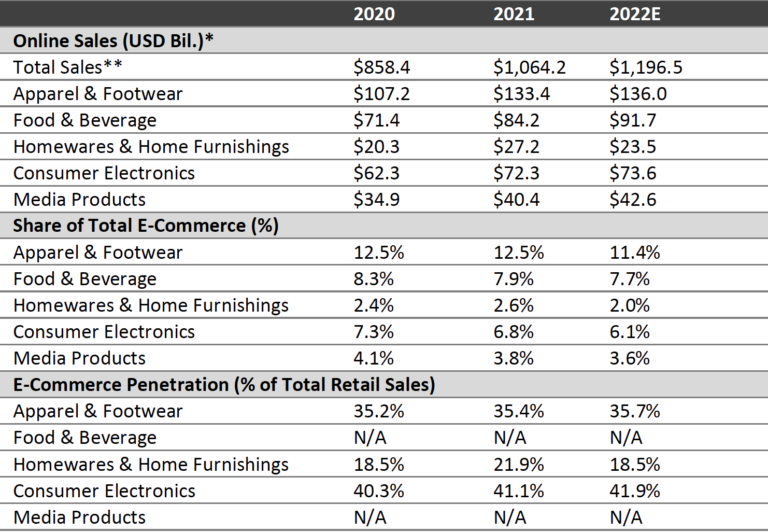

主なカテゴリー

パンデミックの間、すべてのカテゴリーで、オンライン売上が占める割合が大きく伸びました。中でも、米国のオンライン小売市場で売上高が最も大きかったカテゴリーは、アパレル、フットウェア、アクセサリー、家電、食品・飲料、家庭用品・家具、メディア商品です。

アパレル、フットウェア、アクセサリーは、米国オンライン売上高で最も大きい割合を占め、2021年のEコマース売上高全体の16.0%、1,433億ドルだったと当社では推定しています。同カテゴリーは、パンデミックの間に力強い成長を見せ、2019年の14.1%から2020年には前年比25%増となりました。しかし、2021年には消費者が店舗での買い物に戻った影響から、前年比20%増と落ち込みました。2022年以降のアパレルおよびフットウェアのEコマース市場の見込みとしては、消費者がパンデミックによるオンラインショッピング習慣を少なくともある程度は維持するとみられ、同カテゴリーがオムニチャネルサービスを採用することによって、売上が伸びると予想しています。しかし、インフレ率の上昇、マクロ経済の不確実性、消費者の体験型店舗への需要、そして、同カテゴリーでは、オンラインでは試着ができないという利点があるため、成長は相殺されるとみています。

売上高では最大のカテゴリーではないものの、家電製品はオンライン売上の割合が店頭売上の割合を上回る唯一のカテゴリーでした。Euromonitor Internationalのデータに基づいたCoresight Researchの推定では、同カテゴリーのEコマース売上は2019年の45.9%から2020年には66.8%に急増しています。しかし、2021年には新しく購入した商品の買い替えが減ったため、オンライン売上はわずかに減少し、Eコマースが占める割合は65.5%に減少しました。2022年以降も、短期的には新しい電子製品を買い替える必要性がなく、インフレやマクロ経済の圧迫を感じる限り買い替えを控える可能性があるため、家電製品のEコマースの成長は鈍化することが予想されます。

図2. 米国オンライン小売売上高(フードサービスを除く)、主要カテゴリー別

出典:Euromonitor International Limited 2022/ IRI E-Market Insights/米国経済分析局/米国国勢調査局/Coresight Research

中国

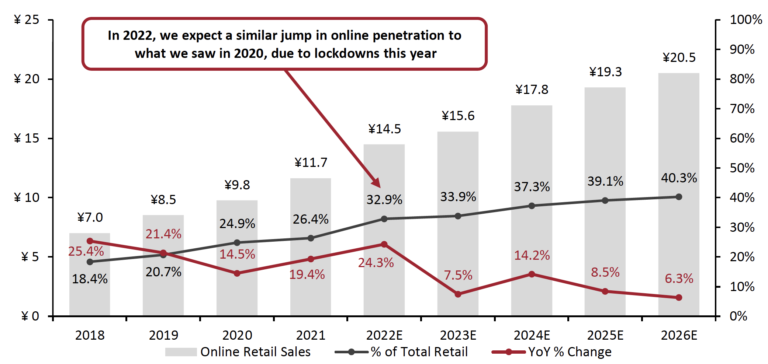

2021年の中国のオンライン売上高は11.7兆元(1.7兆ドル)で、前年比19.4%増、小売総額の26.4%を占めました。2022年のオンライン売上高は、ほぼ同様の成長をみせた2020年のロックダウン時と同等の24.3%成長で推測しており、約14.5兆元(2.1兆ドル)、小売売上高の32.9%を占めると予想しています。

図3. 中国オンライン小売売上高(外食含む)

(左軸、兆元/前年比、Eコマースシェア、右軸:小売売上高全体に占める割合)

(図内の訳、コメント「2022年のオンラインシェアは、2020年のロックダウン時と同等の成長があるとみられる」)

出典:NBS/Coresight Research

主なカテゴリー

Euromonitor Internationalのデータによると、中国のオンライン商品カテゴリーで売上が大きいのは、アパレルとフットウェア、家電製品、電子機器、食品と飲料、メディア商品です。ただし、図4では、比較のため、家電製品の代わりに家庭用品と家具を含めています。

Euromonitor Internationalによると、米国と同様に、中国のオンライン売上ではアパレルとフットウェアが最大のカテゴリーであり、2021年には1334億ドル、オンライン小売売上全体(フードサービスを除く)の12.5%を占めたとされています。また、米国と同様に、家電製品はEコマース売上高で最もシェアの高いカテゴリーであり、2021年の中国における家電製品売上高全体の41.1%を占めています。しかし、2021年のEコマース売上高全体に占める家電製品の割合は6.8%にとどまり、2020年の7.3%から低下しています。

図4. 中国オンライン小売業売上高(外食除く)、主要カテゴリー別内訳

*人民元はEuromonitor Internationalによる「前年比」為替レートを使用して米ドルに換算。

**外食は除く。図3は外食を含む。

出典:Euromonitor International Limited

市場要因

この章では、米国と中国におけるEコマースの成長について、主な追い風と逆風の要因を解説します。

追い風

オンラインショッピングの拡大

パンデミック後の米国では、オンラインショッピングの利用は今後も続くと思われ、将来のEコマースの成長を後押しすると思われます。しかし、店舗での買い物を希望する消費者も少なからずいることから、この傾向は緩和されるでしょう。2022年9月19日に行われたCoresight Researchの米国消費者動向追跡調査によると、回答者の42.5%があらゆる公共の場を避けていると回答し、ショッピングセンターやモールの店舗全般をそれぞれ21.6%と12.0%が避けているに過ぎないことが分かりました。2022年1月時点では、全体の約70%がショッピングセンターやモールを避け、25%が一般的な店舗を避けると回答するなど、パンデミック時のピーク時、さらには2022年の初めからは大幅に減少しています。2022年8月15日に行われた当社の米国消費者調査では、公共の場へ買い物に行く消費者が増えているにもかかわらず、オンラインショッピングは依然として人気があり、回答者の約88%が調査前の3ヶ月間に少なくとも1回はオンラインで買い物をしたことが分かりました。

中国では、Eコマースの普及率が米国よりも高く、2021年の中国国家統計局による調査では26.4%だったのに対し、米国国勢調査局では19.9%となっています。また、中国におけるEコマース普及率は今後も成長を続け、2026年には約40%に達すると予想されています。これは、同国のゼロコロナ政策により、店舗で買い物をすることができず、オンラインショッピングがより快適に利用できるようになったためです。

物流インフラへの投資

パンデミックに端を発したサプライチェーンの混乱は、適切なインフラの重要性を露呈しました。現在、各Eコマースプラットフォームは、迅速かつ信頼性の高い配送を提供するために、物流インフラへの多大な投資を行っています。

Amazonの年次報告書によると、過去2年間で、同社の設備投資の約30%は物流ネットワークと倉庫のフルフィルメントインフラの改善に費やされました。インフラへの投資には、地域配送センターの拡張や、仕分けセンター、配送ステーション、ラストワンマイル施設など、特定の目的に特化した新しい倉庫の開発などが含まれます。同社はパンデミックより前に、より多くのプライム商品を1日で配達するために数十億ドルを投資していました。パンデミックによりこの拡張計画は先延ばしされましたが、2021年の年次報告書では、再び軌道に乗ったことを報告しています。オンラインショッピング利用者にとって配送スピードと利便性が重要であることに変わりはないため、こうした投資はオンラインショッピングの継続的な成長を支えることになると考えられます。

中国では、AlibabaとJD.comの両社が物流インフラに多額の投資を行い、中国全土に広がる広大なサプライチェーンネットワークを構築しています。両社はその広範な物流網を活用して、農村部や低所得経済圏のオンライン化と迅速なEコマースサービスの提供を進め、中国におけるEコマース成長をさらに後押ししています。

・Alibabaの物流部門であるCainiaoは、Tmall SupermarketとTmall Globalにおける中国国内のすべての配送について、ドアステップ配達を保証しています。同社のプレスリリースによると、このサービスにより需要が高まり、Tmall Supermarketの再利用率は2021年7月から2022年7月まで30%上昇したといいます。

・JD.comは、AIと複数のセンサーを使用して航行する数百台の自律型配送車両を配備しています。

JD.comの自律走行型配送車

出典:企業ウェブサイト

中国における政府の動きと規制

中国の第14次5カ年計画の目玉の1つはデジタル化です。AI、拡張現実(AR)、仮想現実(VR)、ブロックチェーン技術などの主要産業への投資を通じて経済のデジタル化を推進し、”デジタル中国”の構築を目指しています。このような経済のデジタル化への注力は、オンライン小売市場の成長を直接的に支えることになります。

第14次5カ年計画の第二の重点項目は農村部の活性化で、農村部や低層都市の経済発展を優先させることを指します。政府はこれを実現するために、これらの地域でのオンライン普及率を高めることを計画しており、中国のEコマースの成長を後押しすることが期待されます。

逆風

経済の不確実性とインフレ

マクロ経済の不確実性と課題は、米国と中国のEコマースの成長にとって逆風要因です。米国では、2022年前半に高いインフレ物価が小売とEコマースの成長を後押ししたように見えましたが、インフレがピークに達したと思われた6月以降、高騰した物価が消費者に重くのしかかり始め、小売総売上高は緩やかになっています。現在インフレは緩和され始めたものの、物価は依然として高く、2022年末にかけてはより慎重な消費が予想されます。

中国では、若者の高い失業率、ゼロコロナ政策、不動産市場の危機が、消費者の生活を脅かしています。その結果、大手Eコマースプラットフォームでは、消費パターンが裁量的な買い物から生活必需品へと変化していることが指摘されています。また、成都などの大都市では最近、中国政府当局が不要不急の商品の配送停止を命じており、同様のロックダウンや自治体からの命令が発生した場合は、Eコマースの成長に影響を与える可能性があるかもしれません。

競争状況

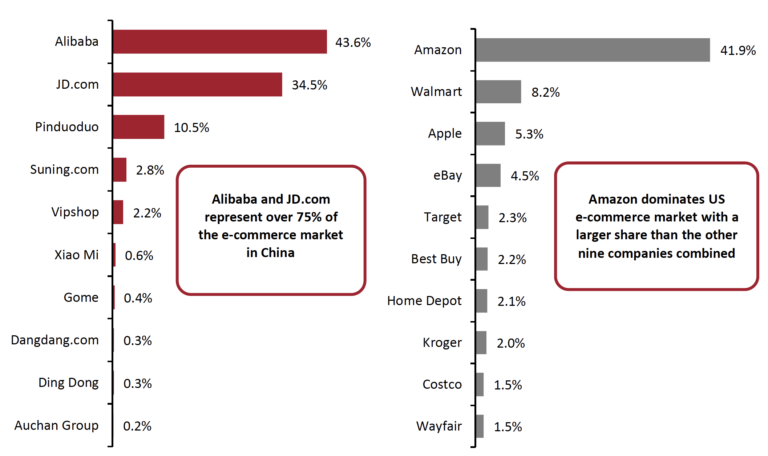

米国

Coresight Researchの推計によると、Amazonは2021年に41.9%の市場シェアを獲得し、米国で圧倒的な大手Eコマース小売企業であり続けています。2022年8月23日の当社の米国消費者動向追跡調査によると、回答者の58.3%がAmazonのプライム会員であり、さらに22.8%が利用できる状態であることが分かりました。

WalmartはAmazonのすぐ後ろを追随し、米国市場の8.2%を占めています。アメリカ人の90%が10マイル以内に同社の店舗があることから、同社は消費者へシームレスなオムニチャネル体験を提供することが、Eコマース成長の原動力であるとしています。また、年会費を払うことでWalmart+に加入でき、宅配サービスを受けることも可能です。

中国

EコマースプラットフォームのAlibabaとJD.comは、中国のEコマースの普及状況をふまえると、非オンライン小売企業を含んでみても、中国を代表する小売企業となっています。オンライン市場全体の中で、2021年の売上高の75%以上を両社が合計で占めています。2021年のオンライン売上高全体に占めるAlibabaのマーケットプレイスの割合は43.6%で、2020年から約2ポイント上昇、JD.comは約34.5%で、2020年から約4ポイント上昇しています。

AlibabaとJD.comは、そのビジネスモデルで差別化がされています。Alibabaは主にマーケットプレイスを運営し、買い手と売り手の仲介役を担っています。一方、JD.comは消費者への販売在庫を所有しています。しかし、今年初め、AlibabaはTmallアプリからアクセスできるプラットフォーム「Mao Xiang」を立ち上げ、同プラットフォームを通じて販売される商品の在庫の所有を始めました。これはJD.comのモデルと非常によく似ており、特に物流や真正性に関してより信頼できるサービスを提供する印象のあるJD.comと直接競合することになります。

中国では、Pinduoduoは主に低層都市や農村部を対象とした農業関連のEコマースプラットフォームで、AlibabaとJD.comに次いで3位に位置しています。2015年のサービス開始以来、急成長を遂げており、2017年から2021年までのCAGRは170.9%となっています。

図5. Eコマース事業者ランキング:2021年の中国(左)と米国(右)の上位10社(オンライン売上高に占める割合)

(図内の訳、コメント左「AlibabaとJD.comは、オンライン市場売上全体の75%以上を占めている」

コメント右「Amazonは2位以下の9社を合計した割合よりも多く米国Eコマース市場全体を占めている」)

出典:Euromonitor International Limited 2022/Coresight Research

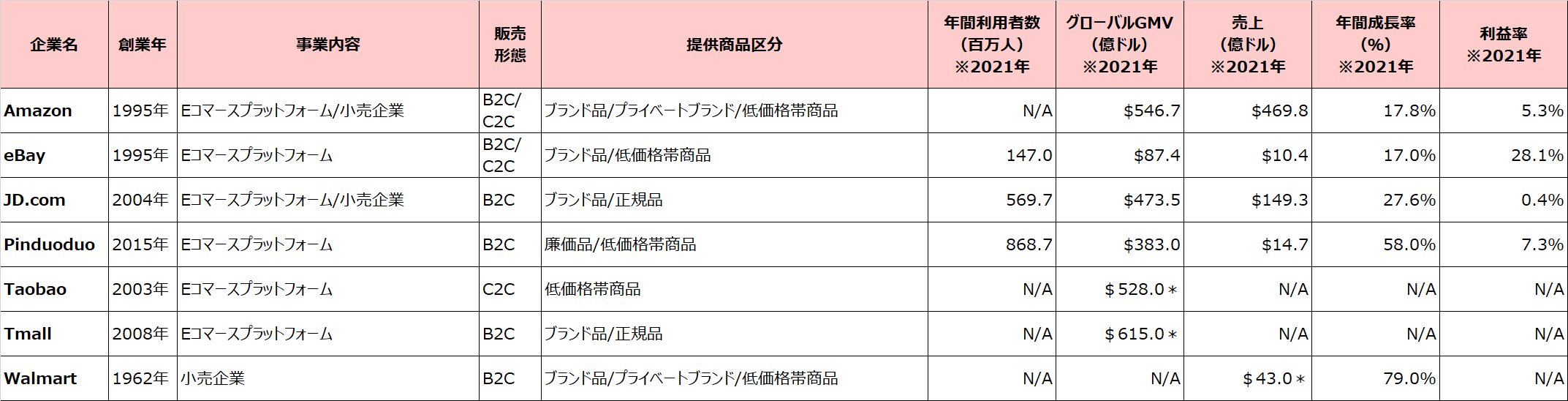

図6は、上述したEコマースプラットフォームの比較を一覧にしたものです。

図6. 米国と中国の主なEコマースプラットフォーム比較

*TaobaoおよびTmallを運営するAlibabaグループは個別のGMVを公開していないため、TaobaoおよびTmallのGMVは推定値

出典:各企業レポート/Coresight Research

注目すべきテーマ

オムニチャネルショッピング体験

多くの買い物が完全にバーチャルだったパンデミック期間から脱却し、消費者はオンラインと店舗の統合されたショッピング体験を求めるようになっています。現在、ブランドは大手Eコマースプラットフォームと提携し、その広範な物流インフラや消費動向に関するデータを活用して、オンラインとオフラインの両方の消費者に、より効果的にアプローチしようとしています。

2022年5月20日、JD.comは、アプリ内コンポーネントを備え、マーチャンダイジングとサービス能力を最大限に活用したオフライン店舗「The J Shop」の立ち上げを発表し、中国5都市(北京、成都、深圳、銀川、西安)でオフラインのパイロット店舗を開設しました。同社のプレスリリースによると、各店舗では、美容品、アパレル、家庭用品、高級品、スポーツ用品などのカテゴリーで国内外の約2,000点の商品を取り扱い、同社のデジタル・サプライチェーンと既存のオムニチャネル機能により、消費者の需要やトレンドに応じて、店舗内で迅速に新商品を循環させることができるといいます。また、店舗では、ゲームや魅力的な商品のデモンストレーション(ライブストリーミングされることも多い)など、数々のインタラクティブな要素を備えています。J Shopで購入できる商品は、JD.comアプリで注文し、店舗から5キロメートル以内であれば1時間以内に配達してもらうことも可能です。

同様に、Amazonは今年初めにオープンした新しい衣料品店「Amazon Style」を含む、さまざまなオフラインの店舗業態を展開しています。Amazon Styleでは、試着室でタッチスクリーンを使って、オンラインにしか在庫がないような服でも、パーソナライズされたおすすめや異なるスタイルやカラーを見ることができます。また、同社はレジのないコンビニエンスストア「Amazon Go」もオープンさせています。

消費者が店舗に戻るにつれ、大手Eコマース事業者は自社のテクノロジーと物流の強みを活かし、シームレスなオムニチャネルショッピング体験を提供し続けることが期待されます。

ソーシャルコマース

ソーシャルコマースとは、ソーシャルメディアプラットフォームが、急速な技術革新によってEコマースショッピング機能を導入することです。没入型で合理的なショッピング体験を求める消費者の需要に応じて、世界中で拡大し、従来のEコマースプレイヤーに対抗しています。

中国では、DouyinやKuaishouなどのソーシャルメディアプラットフォームが、今年の「6.18 ショッピングフェスティバル」などのショッピングホリデーに公式に参加し、Eコマース機能をリリースしています。例えばDouyinは、ユーザーが見ている動画から直接買い物することができ、同社の年次報告書によると、今年、物流機能の開発にも着手したといいます。Coresight Researchの「中国ライブストリーミングEコマース調査2022」によると、Douyinは今年、Taobao Liveを抜いて中国でトップのライブストリーミング・チャネルとなりました。

Financial Timesによると、米国では今年、TikTokがライブショッピング機能をもつ計画がありましたが、クリエイターやユーザーを惹きつけるための課題に直面し、今のところ計画は保留されています。一方、YouTubeはライブショッピング機能の拡充を続けており、直近では2022年7月にECプラットフォームや企業向けサービスを提供するEC企業「Shopify」との提携を発表しています。

革新的で没入感のある体験を求める消費者が増える中、ソーシャルコマースはその需要に応えるべく拡大し、今後数年でEコマースチャネルはより浸透することが見込まれます。

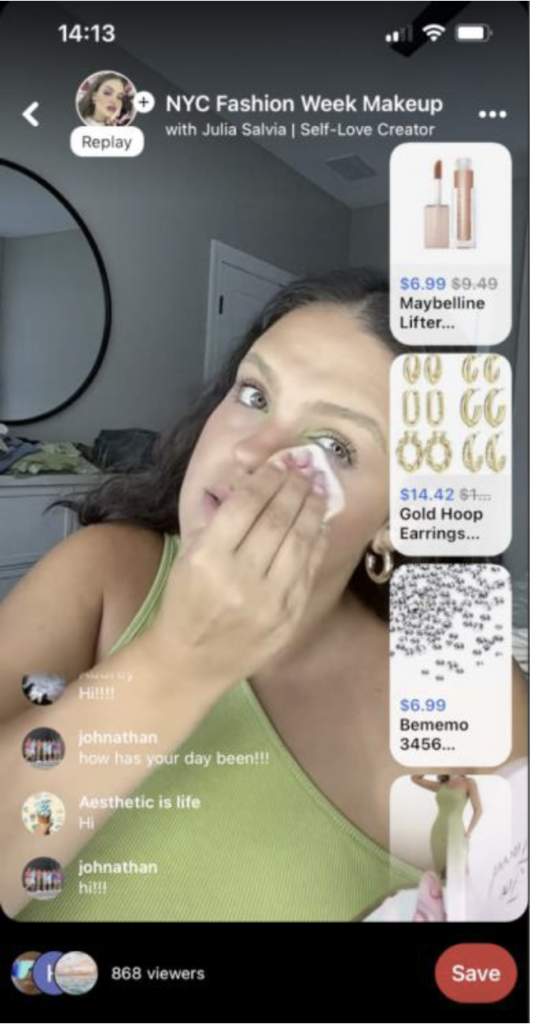

ライブストリーミングEコマース

ライブストリーミングEコマースは、中国でここ数年人気のある販売形態ですが、その成長と軌道に影響を与えそうな新しい動きが注目されています。中国における2大ライブストリーミング・インフルエンサーのAustin LiとViyaは、口コミ広告スキャンダルの後、今年姿を消しました。そのため、AI企業によりデジタルで作られたバーチャルインフルエンサーが、何のPRリスクもないことから、昨年から中国のライブストリームに登場するようになったことは自然な流れといえるでしょう。

米国ではライブストリーミングの台頭はかなり遅れていますが、大手Eコマースやソーシャルコマースプラットフォームが徐々にこのツールを採用し始めています。2022年5月、Pinterestはオンデマンドライブラリを含むライブショッピング機能の「Pinterest TV」を発表しました。また、同時に、クリエイターがプラットフォーム上でライブ配信を行うことができるアプリ「Pinterest TV Studio」もリリースしました。同様に、2022年6月には、eBayがライブショッピングプラットフォーム「eBay Live」を発表しています。

Pinterest TVでメイクアップを実演するクリエイター

出典:Pinterest

大手ソーシャルメディアやEコマースプラットフォームが独自のライブショッピングプラットフォームに投資し、開発していることから、このインタラクティブで没入感のある機能がこれからのEコマースの成長を後押すると考えています。

バーチャルな没入型サービス

メタバースやWeb 3.0が日常生活の一部となるにつれ、ブランドとEコマースプラットフォームは、こうしたテクノロジーやその他の新しいテクノロジーを通じて消費者と関わり、滞在時間を延ばしたり、売上増加につながる方法を模索しています。

消費者がオンラインショッピングでより深く商品を知る事ができるようにするため、各プラットフォームはARやVR技術の統合を始めています。例えば、Tmall Luxury Pavilionでは、多くの最新製品の3DショッピングとAR/VR試着機能を備えており、Amazonの「Room Decorator」では、購入前に実物大の製品を自宅に置いた様子を仮想的に見ることができます。

中国では、Eコマースプラットフォームが、デジタルコレクションのショッピング、共有、保管をサポートする機能の展開に注力しています。例えば、Tmallは6月、アプリ上にデジタルコレクター向けのページを開設しています。中国の金融サービス会社である国セン証券によると、2021年の中国におけるデジタルコレクタブル商品の売上高は1億3300万元(1910万ドル)に達しており、メタバースやWeb 3.0の発展とともに、同国のEコマース市場においてより大きな存在感を示すことになることが予想されています。

リテールイノベーター

米国

Flow

2015年に設立されたFlowは、ブランドや小売企業の越境ECの簡素化・最適化を目指し、海外進出や海外成長の加速を支援するテクノロジーや戦略サービスを中心に、様々なソリューションを提供しています。また、決済インフラや配送オプションなど、ローカライズされたサービスの提供も行っています。同社は2022年初頭、グローバルな越境ECプラットフォームソリューションプロバイダーであるGlobal-eに買収されました。

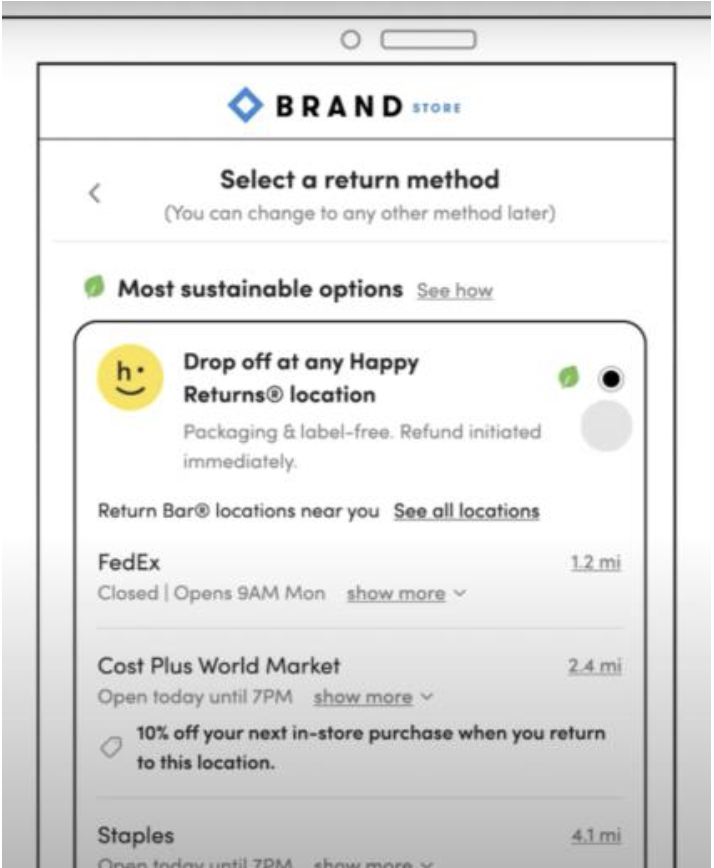

Happy Returns

同じく2015年に設立されたHappy Returnsは、4つの主要なソリューションを通じて、企業や顧客の返品サービスの合理化とコスト削減を目指しています。

1.Happy ReturnsのReturn Barsは、全米に5,000カ所ある物理的な返品場所のネットワークで、印刷や梱包をせずに返品したい商品を預けることができます。返品はその後、地域の返品拠点に集められ、仕分けと処理のために発送されます。事業者は輸送費の40%近くを削減することが可能です。

- Happy Returnsアプリは店頭での返品サービスも提供しており、利用者はオンライン注文を最寄りの店舗に返品し、簡単に返品を処理することが可能です。

- Happy Returnsはまた、配送ラベルの自動出力化、低運賃、スマートルーティング、追跡および配送状況の更新を備えた、郵送による返品サービスも提供しています。

- 返品方法を問わず、Happy Returnsのアプリ内返品・交換ポータルは、企業のシステムに組み込むことが可能で、ワンクリックでの交換、追跡、国際返品を行うことができます。

Happy Returnsの返品・交換ポータルサイト

出典:企業ウェブサイト

中国

Nice Tuan

Nice Tuanは、生鮮食品を含む食料品や日用品を扱うコミュニティグループ購入型のECプラットフォームで、2018年に設立されました。2021年にAlibabaが出資し、その後、昨年来の深刻な競争激化に直面したNice Tuanは、事業の一部を今後、Alibabaの食料品部門に統合すると発表しています。

Xingsheng Youxuan(興正優選)

2018年に設立されたXingsheng YouxuanのEコマースプラットフォームは、オンラインからオフラインへの小売モデルを採用しており、食料品や日用品をオンラインで注文し、地元のコンビニエンスストアで受け取ることが可能です。2020年には、新型コロナのロックダウンにより食料品Eコマースの成長が著しく加速したため、同社の流通取引総額(GMV)は300%以上増加しました。同社は、自社で構築した3段階の物流システムによって最適化しており、これにより効率的な配送とサービス速度が確保されているとしています。

WHAT WE THINK

パンデミックにより加速したEコマースの成長はほぼ終わりましたが、習慣として定着したオンラインショッピングは、特に中国と米国では今後も継続されるとみられています。今後、両国におけるEコマースの成長は、オンラインショッピング体験の信頼性、透明性、シームレス性を向上させるインフラへの投資によって促進されるでしょう。

短期的には、中国では、政府によるデジタル化の取り組みに加え、マクロ経済のハードルやゼロコロナ政策を考慮すると、食料品や日用品のカテゴリーでのオンライン成長が期待されます。米国でも、自国の経済的な課題に直面しているため、Eコマースでの裁量的支出は減少すると思われます。

ブランドや小売企業にとっての意味合い

・パンデミックから脱した今、ブランドや小売企業は、消費者の店舗回帰への期待を無視することはできず、消費者の柔軟なニーズを満たすためにオムニチャネル機能の開発に注力する必要があるでしょう。

・ブランドが、特に中国で事業を展開する場合、Eコマース空間におけるソーシャルメディアの力を理解し、活用する必要があるでしょう。

・ライブストリーミングの選択肢が増え、その多くがEコマース機能を提供していることからも、ライブストリーミングによるEコマースは、ブランドや小売企業にとって依然として大きなチャンスです。

・仮想的に没入できるサービスは、世界中の消費者とつながることができる絶好の機会です。

テクノロジーベンダーにとっての意味合い

・Eコマース企業がAR/VR、ブロックチェーン、クラウド、メタバース技術を自社のプラットフォームに採用し、デジタルインフラの構築を支援できるテクノロジープロバイダーには、大きな機会があるでしょう。